Sự bán tháo mạnh mẽ của Ether diễn ra cùng với sự hoảng loạn của thị trường tiền điện tử rộng lớn hơn và không phải là dấu hiệu của điểm yếu cấu trúc. Dữ liệu cho thấy các tổ chức sẽ dẫn dắt đợt phục hồi giá.

Tương lai của hợp đồng tương lai ETH: Một sự phản ứng thái quá của thị trường?

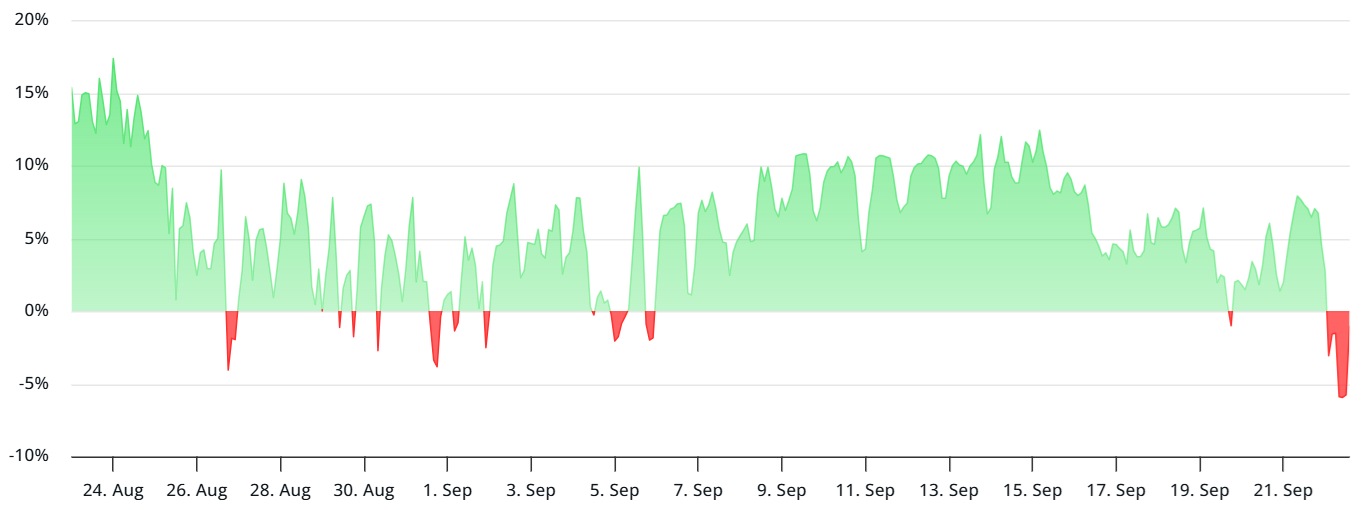

ETH đã đối mặt với một đợt điều chỉnh 9.2% chỉ trong vòng chưa đầy 12 giờ sau một động thái ngại rủi ro trên thị trường tiền điện tử. Mặc dù có hơn 500 triệu USD bị thanh lý bắt buộc từ các vị thế đòn bẩy tăng giá, người mua đã tham gia gần 4,150 USD.

Các nhà giao dịch hiện đang tranh luận liệu đợt bán tháo có quá mức hay không và liệu có còn chỗ cho những đợt điều chỉnh sâu hơn dưới 4,000 USD hay không.

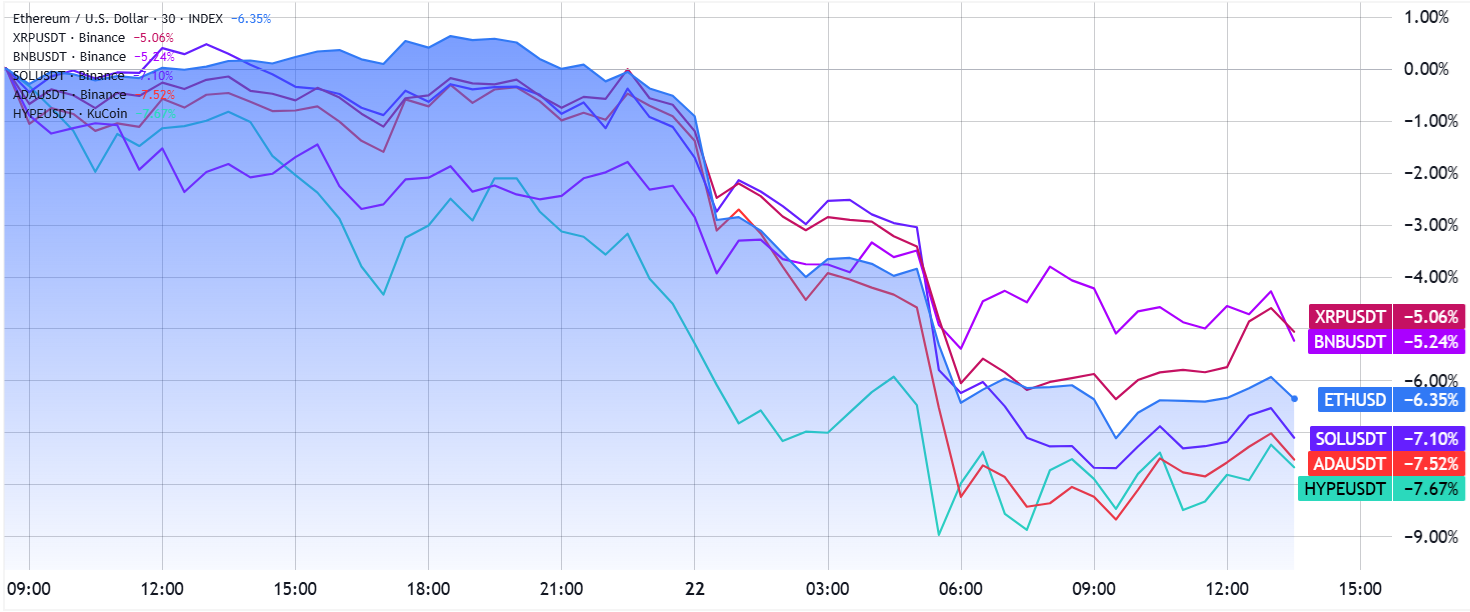

Sự sụt giảm của Ether gần như giống hệt với thị trường altcoin rộng lớn hơn, cho thấy không có mối lo ngại cụ thể nào xung quanh hệ sinh thái Ethereum.

Mặc dù hợp đồng tương lai ETH ghi nhận các khoản thanh lý 24 giờ cao hơn đáng kể, điều này phần lớn phản ánh lãi suất mở tăng cao và việc sử dụng các công cụ phái sinh rộng rãi hơn như quyền chọn, thay vì là một tín hiệu về đòn bẩy quá mức từ các vị thế tăng giá.

Lãi suất mở tổng hợp trong hợp đồng tương lai Ether đứng ở mức 63.7 tỉ USD vào Chủ nhật, trong khi SOL, XRP, BNB và Cardano cộng lại là 32.3 tỉ USD, theo dữ liệu của CoinGlass.

Điều quan trọng là lãi suất mở của hợp đồng tương lai Ether vẫn tương đối không thay đổi ở mức 14.2 triệu ETH vào thứ Hai so với ngày hôm trước, cho thấy hiệu ứng thanh lý được cân bằng bởi việc bổ sung các vị thế đòn bẩy mới.

Các công cụ phái sinh Ether không cho thấy dấu hiệu tăng giá quá mức

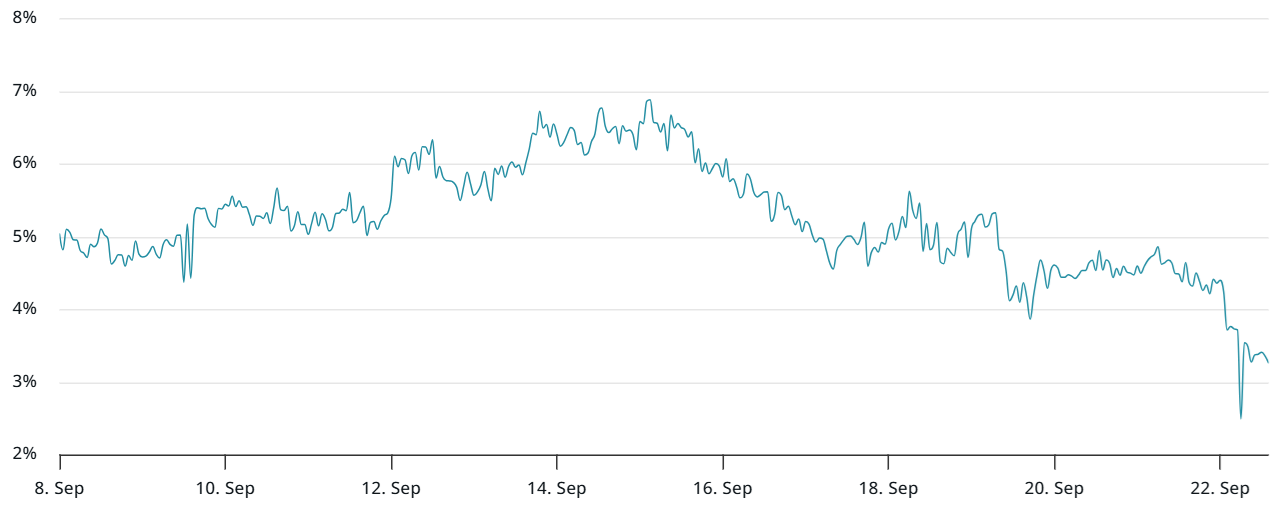

Để xác định liệu các nhà giao dịch Ether có thay đổi triển vọng của họ sau đợt biến động giá tiêu cực đột ngột, việc đánh giá phí bảo hiểm hợp đồng tương lai hàng tháng của ETH là rất hữu ích.

Trong điều kiện trung lập, các hợp đồng này thường giao dịch cao hơn 5% đến 10% so với thị trường giao ngay để bù đắp cho khoảng thời gian thanh toán dài hơn. Nhu cầu mạnh mẽ đối với các vị thế bán có thể đẩy phí bảo hiểm xuống dưới mức đó.

Phí bảo hiểm hàng năm của hợp đồng tương lai hàng tháng của Ether đã giảm xuống mức thấp nhất trong ba tháng, làm nổi bật nhu cầu yếu đối với các vị thế mua đòn bẩy. Dữ liệu xác nhận sự thiếu tự tin từ phe bò kể từ thứ Bảy, khi phí bảo hiểm ETH trượt xuống dưới ngưỡng trung lập 5%.

Các hợp đồng vĩnh cửu ETH là một công cụ hữu ích để xác nhận tâm lý của các nhà giao dịch. Trong điều kiện trung lập, tỷ lệ cấp vốn hàng năm nên dao động trong khoảng từ 6% đến 12%.

Tỷ lệ cấp vốn của hợp đồng tương lai vĩnh cửu Ether đã giảm xuống -6% một thời gian ngắn, sau đó phục hồi lên -1% vào thứ Hai. Chỉ số này đã giảm xuống dưới mức trung lập 6% vào thứ Năm, thách thức ý tưởng rằng các khoản thanh lý liên tiếp chủ yếu do đòn bẩy tăng giá quá mức gây ra.

Nhu cầu của các tổ chức sẽ tạo ra một đợt phục hồi ETH

Vẫn có khả năng một nhóm nhỏ các tổ chức đã tham gia vào các vị thế quá lạc quan, nhưng yếu tố kích hoạt ban đầu cho sự yếu kém của Ether không rõ ràng và dường như đã dẫn đến việc các nhà giao dịch tiền điện tử khác hoảng loạn bán.

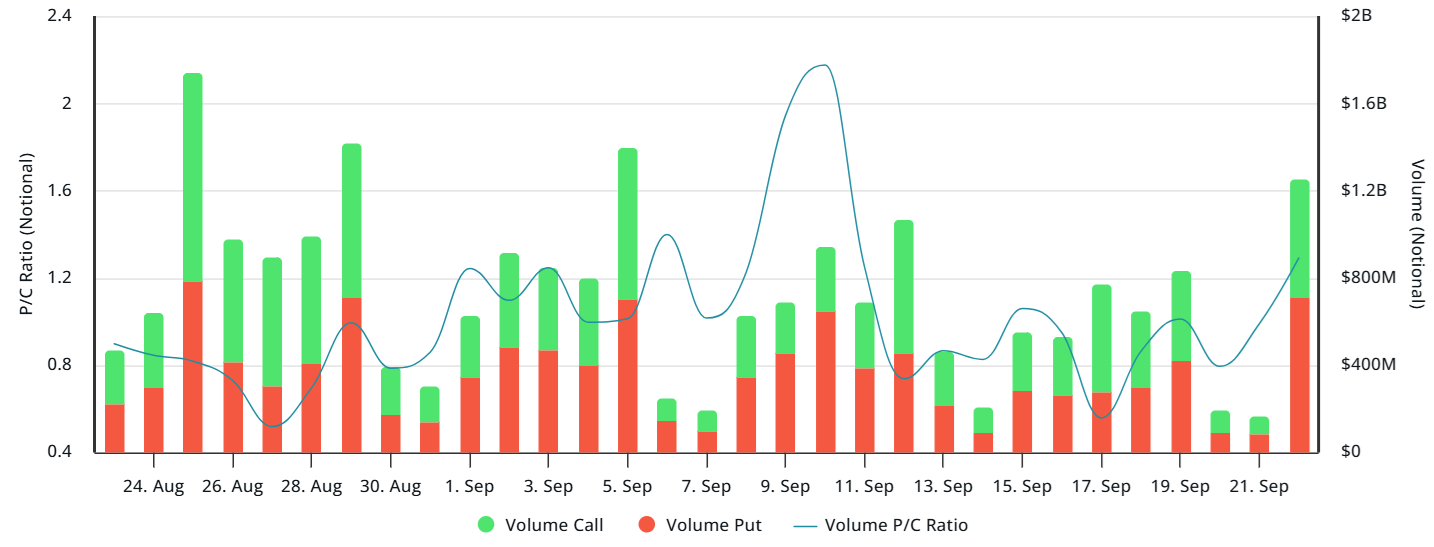

Các quyền chọn Ether cung cấp một cách khác để kiểm tra xem các nhà giao dịch chuyên nghiệp có dự đoán một vụ sụp đổ hay không. Nếu có một số hình thức định vị trước, ngay cả bởi một vài tổ chức, nhu cầu đối với các quyền chọn bán (put) sẽ tăng vọt so với các hợp đồng mua (call). Thông thường, tỷ lệ trên 150% ủng hộ quyền chọn bán báo hiệu một nỗi sợ hãi mạnh mẽ về một đợt điều chỉnh.

Trên Deribit, khối lượng quyền chọn Ether put-to-call dao động gần 80% từ thứ Tư đến Chủ nhật, phù hợp với mức trung bình 30 ngày. Nhìn chung, dữ liệu các công cụ phái sinh ETH cho thấy nhu cầu đối với các vị thế tăng giá đang suy yếu, nhưng không có dấu hiệu nào cho thấy các thị trường phái sinh là nguồn gốc của đợt suy thoái.

Thay vào đó, bằng chứng cho thấy các khoản thanh lý hợp đồng tương lai là kết quả của việc bán tháo hoảng loạn, điều này tạm thời làm giảm khẩu vị rủi ro. Tuy nhiên, đây không phải là một mối lo ngại dài hạn khi xét đến động thái của Ether phù hợp với các altcoin lớn.

Trường hợp ETH lấy lại 4,600 USD vẫn được hỗ trợ bởi các khoản dự trữ của công ty đang tăng lên và nhu cầu ngày càng tăng đối với các quỹ giao dịch trao đổi Ether giao ngay (ETF).